手把手教你学个税之工资薪金篇

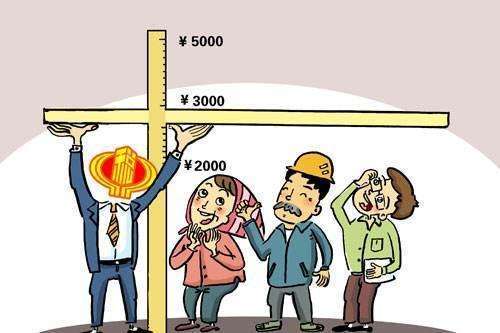

前情提要:1、随着2018年7月全国国地税完成合并,个人所得税的征收由地方税务转变为国家税务总局征收管辖,意味着对于个人所得税的征收越来越重视。2、2019年1月1日,第七次修订的《个人所得税法》实施,对于征收办法和税率进行了合理优化,起征点从每月3500元到每年60000元(平均每月5000元)。3、全国税务系统经过几次升级后,迈向了大数据化管理的时代,对于税收征管的监控越来越严格,之前中小企业不重视个人所得税申报的时代一去不复返。

个人所得税与每个人息息相关,特别是打工者,认真学习很有必要,我相信不久的将来征管漏洞会越来越少,大部分的人收入都会按实申报,特别是中小企业。本篇主要是针对个人所得税的工资薪金部分作浅显的分享。

工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴等任职受雇收入。该收入属于非独立个人劳动所得,是接受某企事业单位管理而取得的劳动报酬,而独立从事劳动所取得的属于劳动报酬所得,例如演员“走穴”收入、教师办课外培训班、公司职员在外兼职。目前工资薪金所得以减去每年60000元费用(平均每月5000元)以及专项扣除、专项附加扣除和其他扣除为计税依据,适用3%-45%的七级超额累进税率。见表如下:

|

个人所得税税率表一(综合所得适用) |

|||

|

级数 |

全年应纳税所得额 |

税率(%) |

速算扣除数 |

|

1 |

不超过36000元的部分 |

3 |

0 |

|

2 |

超过36000元至144000元的部分 |

10 |

2520 |

|

3 |

超过144000元至300000元的部分 |

20 |

16920 |

|

4 |

超过300000元至420000元的部分 |

25 |

31920 |

|

5 |

超过420000元至660000元的部分 |

30 |

52920 |

|

6 |

超过660000元至960000元的部分 |

35 |

85920 |

|

7 |

超过960000元的部分 |

45 |

181920 |

专项扣除:主要是国家规定范围和标准的五险一金。

专项附加扣除:1、子女教育;2、继续教育;3、大病医疗;4、住房贷款利息;5、住房租金;6、赡养老人。

其他扣除:国家规定的企业年金,个人购买的商业保险等。

举例分析:浙江宏兴建设有限公司某职工,2020年1-12月每月发放3万元,年底一次性发放奖金12万元。每月五险一金个人部分500元,子女教育扣除每月1000元,继续教育扣除每月400元,住房贷款利息扣除每月1000元,赡养老人扣除每月1000元。如何计算该职工每月的个人所得税和年度汇算清缴?

1月工资所得计税依据:30000-5000-500-1000-400-1000-1000=21100元

21100元在3%的档位,所以1月份该职工缴纳个税21100×3%=633元。

2月工资所得计税依据:(30000-5000-500-1000-400-1000-1000)×2=42200元

42200元在10%的档位,所以2月份该职工缴纳个税42200×10%-2520(速算扣除数)-633(1月份缴纳的个税)=1067元。

3月工资所得计算依据:(30000-5000-500-1000-400-1000-1000)×3=63300元

63300元在10%的档位,所以3月份该职工缴纳个税63300×10%-2520(速算扣除数)-633(1月份缴纳的个税)-1067(2月份缴纳的个税)=2110元。

以此类推,4-6月都在10%档位,计算方法一样,都为2110元,就不一一展开了。

7月工资所得计算依据:(30000-5000-500-1000-400-1000-1000)×7=147700元

147700元在20%档位,所以7月份该职工缴纳个税147700×20%-16920(速算扣除数)-633(1月个税)-1067(2月个税)-2110×4(3-6月个税)=2480元。

8月工资所得计算依据:(30000-5000-500-1000-400-1000-1000)×8=168800元

168800元在20%档位,所以8月份该职工缴纳个税168800×20%-16920(速算扣除数)-633(1月个税)-1067(2月个税)-2110×4(3-6月个税)-2480(7月个税)=4220元。

以此类推,9-12月都在10%档位,计算方法一样,都为4220元,就不一一展开了。

综上所述,该职工2020年该职工所有月份个税=633+1067+2110×4+2480+4220×5=33720元

按照全年一次性的算法为(30000-5000-500-1000-400-1000-1000)×12(月数)×20%(总的档位)-16920(速算扣除数)=33720元,刚好等于每个月个税相加之和。

这种情况下, 既不需要补税也不需要退税,年度汇算清缴时,是不需要再申报的。

但是,不要遗忘还有年底一次性奖金12万,根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号 )第一条规定,取得全年一次性奖金,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,对照税率表按照月收入取档数,单独计算纳税。

因此,120000÷12=10000元,在10%的档位,速算扣除数为2520÷12=210元

年底的一次性奖金12万应纳税:120000×10%-210=11790元

自2022年1月1日起,取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。(30000-5000-500-1000-400-1000-1000)×12(月数)+120000(年底一次性奖金)=373200元。

373200在25%的档位,所以还需补缴的税额=373200×25%-31920(速算扣除数)-33720(全年每月缴纳的个税)=27660元。

注:本篇为浙江宏兴建设财务部原创,不得用于商业用途转载,违者追究法律责任。